Rendite mit Weitblick.

Sehr geehrte Immobilieninteressenten, damit Sie künftig eine fundierte Entscheidung beim Kauf einer Immobilie als Kapitalanlage treffen können, sind einige wichtige Punkte zu beachten. Im Nachfolgenden zeigen wir Ihnen einige Faktoren, die Sie beim Kauf berücksichtigen sollten. Gern stehen wir Ihnen bei Fragen rund um das Thema "Immobilien als Kapitalanlage" zur Verfügung.

Unseren Aktionsflyer zu diesem Thema finden Sie hier.

Laut Definition ist Investition die Verwendung von Geldmitteln mit dem Ziel künftige Erträge zu erzielen, um sich für die Zukunft finanziell abzusichern.

1. Welcher Immobilientyp ist der Beste.

Die Frage nach dem besten Immobilientyp für eine Kapitalanlage lässt sich nicht einddeutig beantworten. Am beliebtesten sind nach wie vor Eigentumswohnungen, weil sie im Verhältnis zu Einfamilienhäusern und Mehrfamilienhäusern weniger Kapital an ein und demselben Standort binden und dadurch das Risiko deutlich minimiert wird.

Wie bei anderen Investitionen auch, sollte zur Risikominimierung das Risiko gestreut werden. Als Kleinkapitalanleger wird dies am ehesten erreicht, indem man eher in 2 - 3 Eigentumswohnungen, statt in ein Ein- oder Mehrfamilienhaus investiert. Der Fachbegriff hierfür lautet Diversifizierung.

Am Beispiel eines Mietausfalls z.B. durch Leerstand wird deutlich, dass es unwahrscheinlicher ist, dass alle Wohnungen zur gleichen Zeit leer stehen und dann wichtige Einnahmen für laufende Kosten fehlen, als es z.B. bei einem Einfamilienhaus der Fall ist.

Gleiches gilt für Reparaturen. Darüber hinaus werden zumeist bei Eigentumswohnanlagen Rücklagen für künftige Reparaturen gebildet und dadurch die Liquidität bei späteren Einmalzahlungen (Sonderumlagen) geschont. Reparaturkosten werden zudem von Allen im Verhältnis Ihres Eigentums getragen, sodass die Kosten für den Einzelnen geringer ausfallen. Eine professionelle Hausverwaltung kümmert sich zudem um den Werterhalt und Pflege einer Wohnanlage.

Bitte nutzen Sie für einen ersten Beratungstermin unser Kontaktformular.

Gerne können Sie auch telefonisch einen Beratungstermin vereinbaren.

Rufen Sie uns an: 0461 / 40 30 61 – 00

2. Entscheiden Sie sich für den richtigen Standort

Fast jeder kennt die erste Regel beim Kauf einer Immobilie. Sie lautet: Lage, Lage, Lage! Aber was steckt dahinter?

Vereinfacht lässt sich sagen, dass eine Immobilie in guter Lage neben einer hohen Wertstabilität eine moderate Wertsteigerung aufweist. Zusätzlich gewährleisten sie eine nachhaltigere Vermietung, zu einer vergleichsweise höheren Miete. Entsprechend sind die Anschaffungskosten höher.

Eine erste Indikation für die Beurteilung der Lage erhalten Sie durch:

- Prüfung des Makrostandorts (in welcher Stadt oder Gemeinde soll investiert werden?)

Prüfen Sie anhand erster Kriterien, ob der gewählte Standort für Ihre Investition geeignet ist, um langfristig Mieter für Ihre Immobilie zu finden. Bedenken Sie dabei, dass eine Immobilieninvestition eine langfristige Entscheidung ist und entsprechend weitsichtig geprüft werden muss.

Fragen Sie sich bei der richtigen Wahl des Standorts ob:

- ausreichende kulturelles Angebote für jung und alt und

- ausreichende Bildungsangebote sowie

- ausreichende Arbeitsplätze vorhanden sind?

- die Stadt oder Gemeinde schrumpft oder wächst? (vgl. Zensus 2011)

Prüfen Sie ggfs. auch, ob der Investitionsstandort Zahlen zur Bevölkerungsstruktur, wie Durchschnittsalter, Kaufkraft, Klientel etc. zur Verfügung stellt. Viele Städte und Gemeinde geben Auskunft über einen sogenannten Sozialatlas.

Zusätzlich erhalten Sie Hinweise über die Lagequalität durch die von den Gutachterausschüssen geführten Bodenrichtwertkarten. - Mikrostandort (das nähere Umfeld)

Es ist allgemein bekannt, dass die deutsche Bevölkerung dramatisch altert. Aufgrund heutiger Zahlen zur Geburtenrate, zur Lebenserwartung und zum Bevölkerungsrückgang sind schon heute verlässliche Prognosen über die Altersstruktur in 40 Jahren möglich. Demnach wird erwartet, dass im Jahre 2060 knapp 40% der in Deutschland lebenden über 65 Jahre sein werden. Daraus resultiert, dass eine nachhaltige Immobilie sich an die künftigen Bedürfnisse der sognannten Best-Ager (Generation 50+) ausrichten sollte.

Fragen Sie sich bei der Wahl des Umfelds deshalb ob:

- Nahversorger, Ärzte und Apotheken in näherer Umgebung vorhanden sind? (Umkreis von maximal 1 Kilometer von der Immobilie)

- Erholungsmöglichkeiten, wie Parks etc. zur Verfügung stehen?

- Pflegeinstitutionen für den ambulanten Service vorhanden sind?

3. Wie sind die Qualitäts- und Ausstattungsfaktoren

Die Qualitäts- und Ausstattungsfaktoren einer Immobilie haben große Auswirkungen auf die künftige Nachfrage und auf die laufenden Kosten einer Immobilie. Eine in die Jahre gekommene Immobilie mit schlechtem Qualitäts- und Ausstattungsstandard wird in der Regel eine geringere Miete und eine spürbar geringere Nachfrage zur Folge haben. Zusätzlich sind Pflegeaufwand und Reparaturkosten im Investitionszeitraum deutlich höher, als es bei einem guten Qualitäts- und Ausstattungsstandard der Fall ist. Eine zu Beginn lohnenswerte Wohnung kann sich schnell als „Groschengrab“ herausstellen und manchmal sogar bis zum finanziellen Ruin führen.

Achten Sie darauf, dass hochwertige und langlebige Materialien verbaut sind. Eine verklinkerte Fassade ist deutlich langlebiger und weniger Wartungsintensiv, als z.B. eine mit Wärmedämmverbundsystem verkleidete Fassade.

4. Die Nachhaltigkeitsfaktoren (der Blick in die Zukunft)

Sie wissen bereits, dass viele der o.g. Faktoren Auswirkungen auf die Nachhaltigkeit einer Investition haben können. Wer also kein allzu großes Risiko eingehen möchte, der ist gut beraten, wenn er sich eine Immobilie kauft, die auf den demografischen Wandel und die damit verbundene Alterung der Bevölkerung abgestimmt ist. Denn heute steht schon fest, dass wir alle älter werden und auch in Zukunft bedarfsgerechter Wohnraum benötigt wird.

Grafik Bevölkerungsentwicklung und Altersstruktur

Quelle: Bundeszentrale für politische Bildung

Daraus lässt sich u. A. ableiten, dass die künftige Nachfrage nach Immobilien für die Generation 50+ immer größer wird und bei gleichbleibenden Angebot auch diese Immobilien den größten Wertzuwachs bzw. Wertstabilität aufweisen werden. Denn Angebot und Nachfrage bestimmen den Markt und letztlich auch den Preis.

Fragen Sie sich deshalb ob:

- die Wohnung über einen Aufzug erreichbar ist?

- barrierefreie Zugänge zum Haus existieren?

- die Wohnung schon barrierearm ist oder

- barrierefrei umgebaut werden kann?

Passende Immobilienangebote für die Generation Best-Ager finden Sie hier!

5. Die Rendite (Kennziffern für Ihre Investition)

Bei Investitionsmöglichkeiten wird stets von der Rendite gesprochen. Als Rendite wird allgemein der Ertrag oder die Verzinsung einer Kapitalanlage oder Wertpapiere verstanden. Aber was ist unter diesem Begriff tatsächlich zu verstehen? Dazu sei kurz ausgeführt, dass es keinen einheitlichen Begriff für „die Rendite“ gibt. Vielmehr existieren eine Vielzahl von Renditekennziffern, die unterschiedlich zu werten sind. Im Nachfolgenden stellen wir Ihnen einige wichtigen Renditekennzahlen und deren Bedeutung vor.

- Die Objektrendite

In den meisten Fällen wird in Immobilienangeboten die Objektrendite offeriert. Mal wird diese als Nettorendite und mal als Bruttorendite angegeben. Aussagekräftiger von den beiden Kennziffern ist die Nettorendite, da diese neben den Anschaffungskosten auch die Bewirtschaftungskosten berücksichtigt. Die um die Bewirtschaftungskosten bereinigte Miete wird auch als Reinertrag bezeichnet. Während die Bruttorendite lediglich den Rohertrag, also die Miete ohne laufende Bewirtschaftungskosten berücksichtigt.

-

Beispielrechnung für die Netto- und Bruttorendite bei Kauf einer Eigentumswohnung

Kaufpreis inkl. Kaufnebenkosten: 150.000,- Euro Kaltmiete im Jahr: 6.000,- Euro, abzgl. jährliche Verwaltungskosten: 300,- Euro, abzgl. jährliche Instandhaltungskosten: 400,- Euro = Jahresreinertrag: 5.300 Euro. Nettorendite: 5.300,- Euro / 150.000,- Euro x 100 = 3,53 % Bruttorendite: 6.000,- Euro / 150.000,- Euro x 100 = 4,00 % - Rendite über den Kaufpreisfaktor

In manchen Fällen wird bei Immobilienangeboten von einem Kaufpreisfaktor oder vom Multiplikator gesprochen. Dieses Verfahren wird dazu verwendet einen schnellen Überblick über eine Investition zu erhalten. Dabei wird der Kaufpreis ins Verhältnis zur Jahresmiete gesetzt:

Beispielrechnung für den Kaufpreisfaktor bei einer Eigentumswohnung

Kaufpreis inkl. Kaufnebenkosten: 150.000,- Euro Kaufpreisfaktor brutto: 150.000,- Euro / 6.000,- Euro = 25,0 Kaufpreisfaktor netto: 150.000,- Euro / 5.300,- Euro = 28,3 Der Kaufpreisfaktor soll grundsätzlich aussagen, dass es 25 Jahren dauert, bis der Kaufpreis durch die Miete wieder hereingewirtschaftet ist. Isoliert betrachtet liefert dieser Wert, ähnlich wie die Objektrendite, allerdings nur bedingt aussagekräftige Informationen.

Über den Kaufpreisfaktor lässt sich ganz einfach die Objektrendite errechnen, indem man 100 durch den Faktor rechnet. Beispiel: 100 / 28,3 = 3,53%. Umgekehrt lässt sich durch die Objektrendite der Kaufpreisfaktor wie folgt bestimmen: Beispiel 100 / 3,53 = 28,3

Es ist wichtig nur zu wissen, dass die oben beschriebenen Kennziffern dazu dienen, mehrere Investitionsmöglichkeiten schnell und übersichtlich zu vegleichen. Dabei sollte berücksichtigt werden, dass eine Immobilie mit geringerer Rendite dennoch die lohnenswertere Anlage sein kann. Dies ist z.B. der Fall, wenn die hier beschriebenen Entscheidungsfaktoren gut ausfallen und Folgekosten für die Bewirtschaftung im Laufe des Investitionszeitraums geringer ausfallen.

Bedenken Sie, dass eine hohe Rendite i.d.R. auch ein größeres Risiko mit sich bringt. Eine hohe Rendite bei geringem Risiko existiert nicht!

- Die Eigenkapitalrendite

Bei dieser Kennzahl wird das Eigenkapital ins Verhältnis zum Jahresüberschuss gesetzt. Sie beschreibt die Verzinsung des eingesetzten Eigenkapitals. Diese Kennziffer lässt sich vor und nach Steuern ermitteln und bietet eine gute Möglichkeit alternative Anlagemöglichkeiten zu vergleichen.

Die Formel lautet: Jahresüberschuss / Eigenkapital * 100.

Beispielrechnung für die Eigenkapitalrendite einer Eigentumswohnung vor Steuern

Kaufpreis inkl. Kaufnebenkosten: 150.000,- Euro Reinertrag: 5.300,- Euro Eigenkapitaleinsatz: 30.000,- Euro Fremdkapitaleinsatz (FK): 120.000,- Euro Reinertrag: 5.300,- Euro ./. Zinsen (Zinssatz für FK 2%): 2.400,- Euro = operatives Ergebnis: 2.900,- Euro Eigenkapitalrendite vor Steuern und Tilgung: 2.900 / 30.000 * 100 = 9,6%

Der Nachteil der o.g. Berechnungen liegt darin, dass sie statisch sind und weder Wertsteigerungen , Kostensteigerungen, Steuern noch die laufende Liquidität berücksichtig werden. Sie liefern lediglich Informationen für das erste Investitionsjahr bzw. geben einen groben Überblick darüber geben, ob eine Investition lohnenswert erscheint.

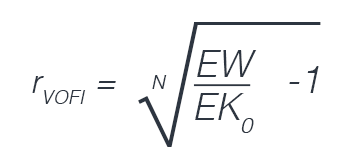

- Die VOFI-Methode

Diese Investitionsrechnung berücksichtigt neben einer angenommenen Wertentwicklung auch Kostensteigerungen einer Immobilie. Die Abkürzung VOFI steht für vollständiger Finanzplan und hat den Vorteil, dass zudem steuerliche Aspekte berücksichtigt werden und die Berechnung Aufschluss über die laufende Liquidität einer Investition liefert.

Bei Anwendung dieser Methode erhalten Sie die VOFI-Rentabilität. Die Formel lautet:

Die Liquidität einer Immobilie sollte stets im Auge behalten werden. Da neben den oben erwähnten Zinsen auch die Tilgung sowie Steuern berücksichtigt werden sollten.

6. Die Unterlagenprüfung

Bevor Sie sich dann zum Kauf entscheiden, sollten Sie alle wichtigen Unterlagen einsehen. Bei einer Eigentumswohnung sind mindestens nachstehende Unterlagen einzusehen und zu prüfen.

- Grundbuch

- Bauakte (Ansichten Schnitte, Zeichnungen, Berechnungen, Baugenehmigung etc.)

- Teilungserklärung / Teilungsvertrag

- Beschlusssammlung

- Protokolle

- Wirtschaftsplan

- Jahresabrechnungen

7. Die Vor-Ort-Besichtigung

Machen Sie sich ein eigenes Bild von der Immobilie. Prüfen Sie insbesondere, ob Mängel bestehen und welche Kosten für die Erstvermietung auf Sie zukommen. Bei mangelnder Erfahrung greifen Sie besser auf einen Profi zurück, der Ihnen bei der Besichtigung Beiseite steht.

Bei Bestandsimmobilien, also bei gebrauchten Immobilien, kaufen Sie fast immer „gekauft wie besehen“. Entdeckte Mängel nach dem Kauf können Sie nur bedingt geltend machen. Es gilt daher das Motto „Augen auf beim Immobilienkauf“

Gerne unterstützen wir Sie beim Ankauf einer Immobilie als Kapitalanlage.

Weiterführende Links:

- https://de.statista.com/statistik/kategorien/kategorie/8/themen/63/branche/demographie/

- http://www.spiegel.de/wissenschaft/mensch/deutschland-bevoelkerung-schrumpft-bis-2030-um-halbe-million-a-1042605.html

- Interessanter YouTube-Channel zum Thema Immobilieninvestition: Immocation

- Unsere Immobilienangebote zu diesem Thema: Wohnen im Herzen von Harrislee